大多数的企业特别是上市公司给投资者看的第一份重要文件,永远是财务报表,企业的盈利,亏损,发展前景所有重要信息等都能从缜密的财务分析得知,而财务分析后的结果就成为企业投资考虑是否投资的重要依据。

所以,财务分析是每一个优秀财务从业者的必备能力 ,也是绝大多数金融机构投资部门选人的基本标准.

01为什么财务分析值得你仔细学习?

探究财务分析的几个理由:

一、要想成为一个优秀的企业家,你需要懂财务,通过报表透视公司经营问题,并及时改进。

二、要想成为一个优秀的投资人,你需要更懂财务,你不仅要学会从企业管理角度看财务,还需要从投资角度用财务分析筛选好公司,你更需要从风险控制角度,甄别财务雷区和舞弊诡计;

三、要想成为一个优秀的金融从业者,你更是需要终生研究财务。财务报表才是你的金融教材,只有你成为这个领域的专家,才能在金融市场立于不败之地。靠忽悠只能存活一时,靠专业才能存活一世。

四、在当下中国,财务陷阱无处不在。财务分析能力高低,直接影响你口袋里的资金。你看好的公司、你银行账户中的现金、你持仓的股票,随时都可能因企业财务舞弊而灰飞烟灭。如果你对异常信号没有察觉,或者晚了一分一毫,都可能蒙受巨大损失。

02财务报表分析思路

(一)看一家上市公司的财务报表,首先就是去看什么?按照什么步骤什么方式来看?

1、读完整年报。

2、无论什么公司都是看盈利的质量、资产质量和现金流。阅读年报一定要有一个系统的观点,熟悉的投资者还必须知道中国上市公司财务报表的某些特点,然后去辨析。

3、中国上市公司的估值模式问题。彼得·林奇成功投资福特的经验是,计算市盈率时并不是直接以股价除以每股收益,而是考虑了暗扣(Hidden rebate),亦即在对福特估值时,要把闲置的现金加上。

(二)结构:三张财务报表应该看哪张?

1、众所周知财务报表有:损益表、资产负债表和现金流量表,但是三个报表看哪个都是一门学问,三张报表之间是什么逻辑关系?如何去看呢?

(1)初级分析者;暂时不要去看现金流量表,最重要的是资产负债表。记住一句话:资产是损益的基础。

(2)有一定基础的分析者;分析现金流量表,虽然阅读和分析的难度比较大,但它是一个企业赖以生存的血液。损益表和资产负债表都很重要。

2、分析者阅读三张报表,最重要的是看哪一部分,其中尤其是哪些科目?其中最核心的指标又该是哪些?有需要特别留意的指标又有哪些?

资产状况怎么去看问题?不用过分看重什么速动比率什么的,首先就看资产负债率是不是过高,一般来说制造业50%—60%就是个警戒线了,当然现在流动性过剩这不是一个大问题。

然后去看主营业务,看看有没有持续稳定的增长,如何波动,要注意的是同比、环比都要分析,时间上要逐年、逐季度比较,要细心。

第一个表讲盈利质量,一般要从三个方面来说:收入成长性、利润成长性和毛利率高低。主营收入成长性是根本保证,能够源源不断地给你企业输送氧气。利润成长性分析的方法主要是看利润波动幅度,这个指标能检验创造利润收入的潜力,增幅波动性越大,风险越大。

资产质量关注两个角度,一是资产结构,二是现金含量。资产结构是什么意思呢?就是固定资产和无形资产在总资产中所占的比重。如果这一比例过大,则会意味着这个企业或者行业的退出门槛很高,转型很难,经营风险较大。

现金流量表的阅读,也很有讲究,一是看经营活动现金流量,二是自由现金流。我们常常比喻,现金流的三个分支:经营活动现金流是造血功能、投资活动现金流是换血和融资活动现金流是输血。这个东西相当重要,它既能反应一家企业的素质真正高低,也是把握机遇、应对风险的根本保证。

来源:综合互联网

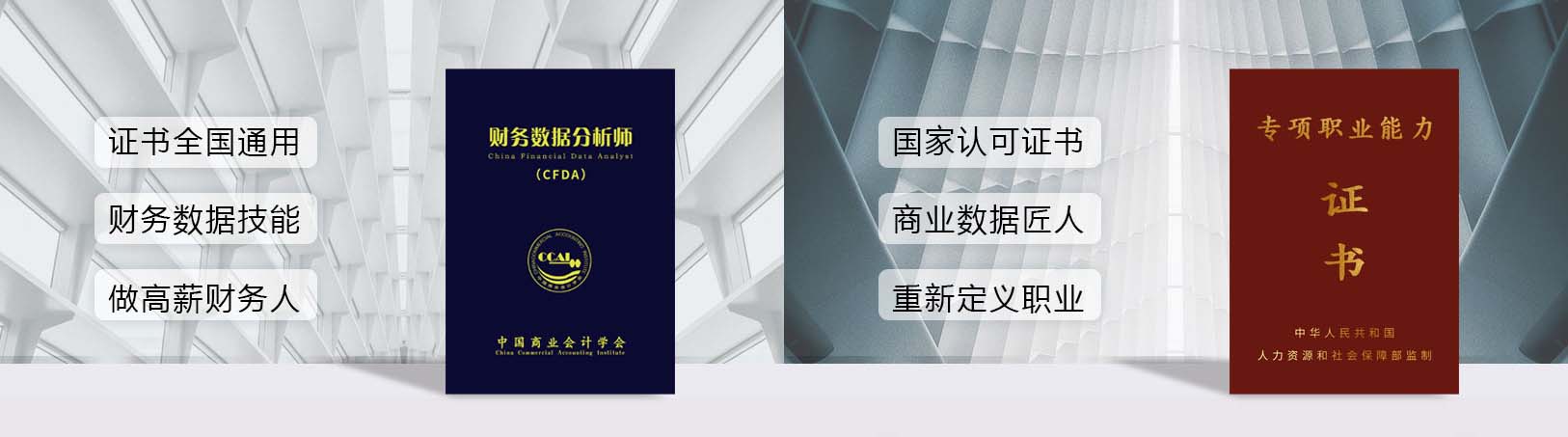

财务数据分析师CFDA(China Financial Data Analyst)

由中国商业会计学会颁发,通过全国统一考试的学员将同时获得商业数据分析证书,该证书是由人社监制,省级职业技能鉴定指导中心签章颁发《人力资源和社会保障部专项职业能力证书》。

通过CFDA课程的学习,企事业单位的财务人员和管理人员能够通过科学的指标体系和分析方法,结合企业财务数据,构建数据模型,对公司整体经营状况进行评估,向管理层和业务部门提供财务建议和决策支持,从而优化资源配置和提升企业核心竞争力。